2023年第三季度地質勘查行業形勢分析

發表時間:2023-10-14 瀏覽次數:578

中國自然資源經濟研究院地質勘查行業研究所

中國地質礦產經濟學會地勘產業專業委員會

宏觀經濟形勢

全球通脹率持續居高不下,貨幣緊縮政策負面影響逐步顯現。隨著能源和食品價格的下降,2023年第三季度全球總體通脹率逐步下降,但仍高于許多國家央行的目標水平,核心通脹粘性依然較強,發達經濟體持續的貨幣緊縮政策對需求的沖擊將進一步顯現,導致企業和消費者信心下降,預計將對全球經濟產生進一步的負面影響。

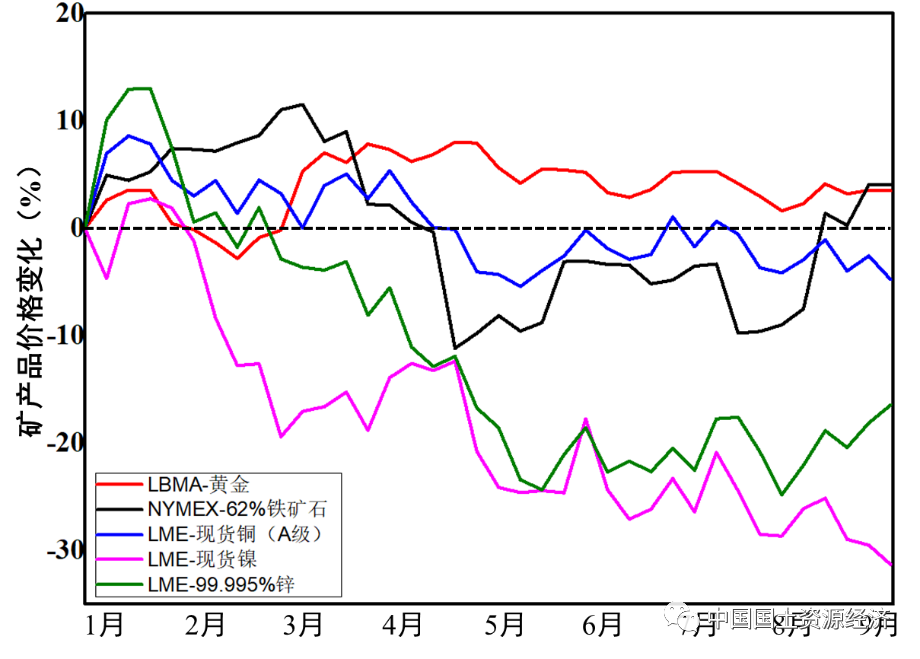

黃金、鐵礦石價格同比上漲,鎳、鋅礦產品價格較年初震蕩下跌。2023年1—9月,全球大宗礦產品價格變化區別較大(圖1)。黃金價格在小幅波動中呈上漲態勢,4月中旬價格首次突破2000美元/盎司的歷史大關,進入第三季度,黃金價格基本穩定,且同比漲幅明顯,9月下旬倫敦金銀市場協會(LBMA)黃金價格為1927.45美元/盎司,同比增長15.44%。對比歷年數據,目前黃金價格整體處于歷史高位,并未受到本輪有色金屬礦產品價格震蕩的影響。

2023年1—9月,鐵礦石價格先升后降,但波動較為緩和。其中,紐約商品交易所(NYMEX)含鐵量62%的鐵礦石價格維持在112.6~123.08美元/噸之間,同比2022年第三季度價格整體上漲,9月下旬價格為121.33美元/噸,同比上漲22.77%。受國際市場影響,國內鐵礦石價格同比上漲明顯,但隨著國內“粗鋼平控”政策的延續,及海外需求的整體偏弱,預計四季度國內鐵礦石價格繼續上漲的空間有限。

圖1 2023年1月—9月全球大宗礦產品價格變化

注:圖例中的LBMA指倫敦金銀市場協會;NYMEX指紐約商品交易所;LME指倫敦期貨交易所。

目前銅的價格處歷史高位,2023年1—9月,倫敦期貨交易所(LME)現貨銅(A級)價格小幅波動,但均維持在8000美元/噸以上。同比看,2023年上半年現貨銅(A級)價格整體同比下降明顯;進入第三季度,價格整體同比出現小幅上漲,9月下旬價格為8161.74美元/噸,同比增長5.46%。國內銅價同比小幅下跌,1—8月滬銅期貨均價為6.80萬元/噸,同比下跌0.80%,最低點在5月,為6.35萬元/噸。

2023年1—9月,有色金屬鎳和鋅的價格震蕩下跌,較年初價格最大跌幅分別為34.80%和25.80%。進入第三季度,倫敦期貨交易所(LME)現貨鎳的價格在8月中旬跌破20000美元/噸,隨后價格持續下跌,9月底價格為18440.00美元/噸,同比下降20.66%。對比歷年數據,目前全球礦產品市場鎳的價格整體處于歷史低位水平。6月,倫敦期貨交易所(LME)含量99.995%現貨鋅的價格一度跌破2300.00美元/噸,較2022年的歷史高位(4232.50美元/噸)下跌明顯。進入第三季度,含量99.995%現貨鋅的價格基本維持在2500.00美元/噸以下,同比最大降幅為59.48%。對比歷年數據,目前全球礦產品市場鋅的價格整體處于歷史中下游水平。導致鎳、鋅等有色金屬價格下跌的原因,除了前期價格高位運行,還與歐美等發達經濟體經濟增長減速、全球貨幣政策持續緊縮和地緣政治危機帶來的供給干擾消散等因素密切相關。

展望后市,隨著美聯儲加息力度放緩,大宗商品金融屬性壓制減弱,有色金屬價格存在階段性反彈可能。但歐美經濟增長前景不佳,銀行業危機給歐美經濟帶來的衰退風險導致第四季度有色金屬價格只可能是階段性反彈,而非已經觸底。

礦業形勢

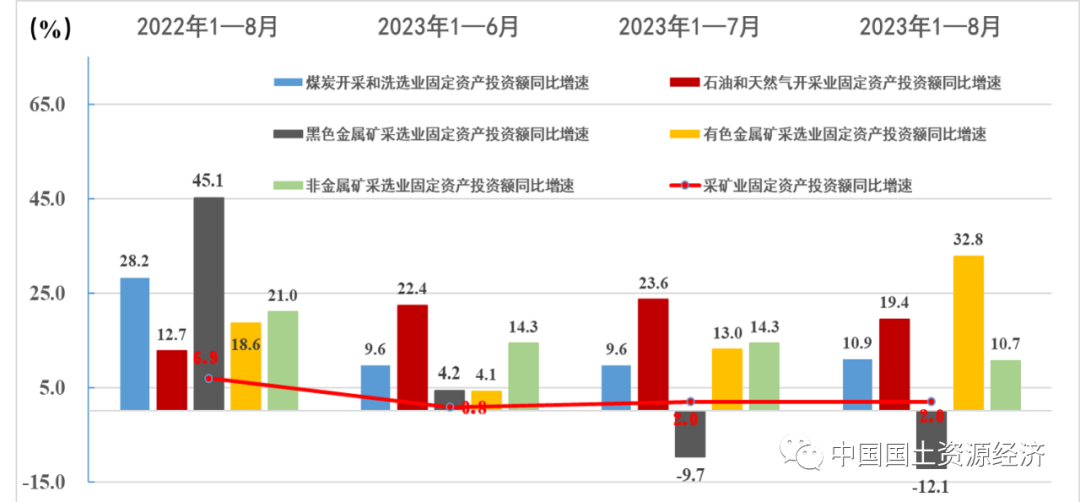

我國采礦業固定資產投資同比增速略有回升,有色金屬礦采選業固定資產投資額同比增速回升最為明顯。在1—6月跌落至0.8%后,2023年第三季度我國采礦業固定資產投資略有回升。1—8月,我國采礦業固定資產投資同比增速為2.0%,低于同期全國平均水平(3.2%),比2022年1—8月的數據下降了4.9個百分點。從子行業看,1—8月,有色金屬礦采選業固定資產投資額同比增速回升最為明顯(32.8%),同比增長76.3%,比1—6月高出28.7個百分點;煤炭開采和洗選業固定資產投資同比增速為10.9%;受能源保供穩價政策的影響,我國石油和天然氣開采業固定資產投資同比增速保持較高水平(19.4%),非金屬礦采選業固定資產投資額同比增速為10.7%;黑色金屬礦采選業固定資產投資額同比增速為-12.1%,是唯一負增長的子行業(圖2)。

(數據來源:國家統計局網站)

圖2 2023年1—8月我國采礦業及子行業固定資產投資累計同比增長情況

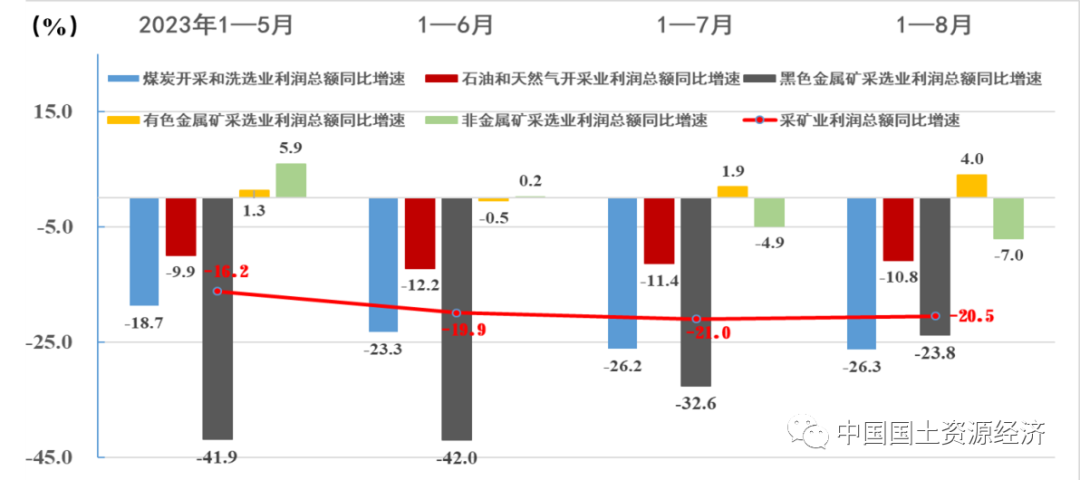

我國采礦業經濟效益下降,有色金屬礦采選業利潤總額實現正增長。2023年1—8月利潤總額僅實現8906.3億元,同比下降20.5%,較上半年降幅(19.9%)略有擴大。有色金屬礦采選業利潤總額在1—8月實現512.1億元,同比增長4.0%,是進入第三季度后唯一正增長的子行業(圖3)。利潤總額的同比下降主要受2021年(190.7%)和2022年(48.6%)采礦業利潤總額的超高速增長影響,也受到市場需求不足、成本壓力、礦產品價格降幅較大等多方面因素影響。

(數據來源:國家統計局網站)

圖3 2023年1—8月我國采礦業及子行業利潤總額同比增長情況

2023年全球30家頂級礦業公司資本支出增長6.2%。據標準普爾(S&P CIQ Pro)預測分析,在經歷2021年(13.8%)和2022年(16.3%)的持續增長后,全球30家頂級礦業公司的資本支出在2023年同比增長6.2%,總額高達1092億美元。雖然近三年資本支出持續增長,且2023年的資本支出距離2013年1457億美元的峰值還有近25%的增長空間,但在全球高通脹及經濟活動放緩的背景下,未來兩年的投資將變得更加具有挑戰性,因此標準普爾(S&P CIQ Pro)預測這些礦業公司的資本支出在2024年和2025年將分別下降1.8%和0.7%。

地質勘查形勢

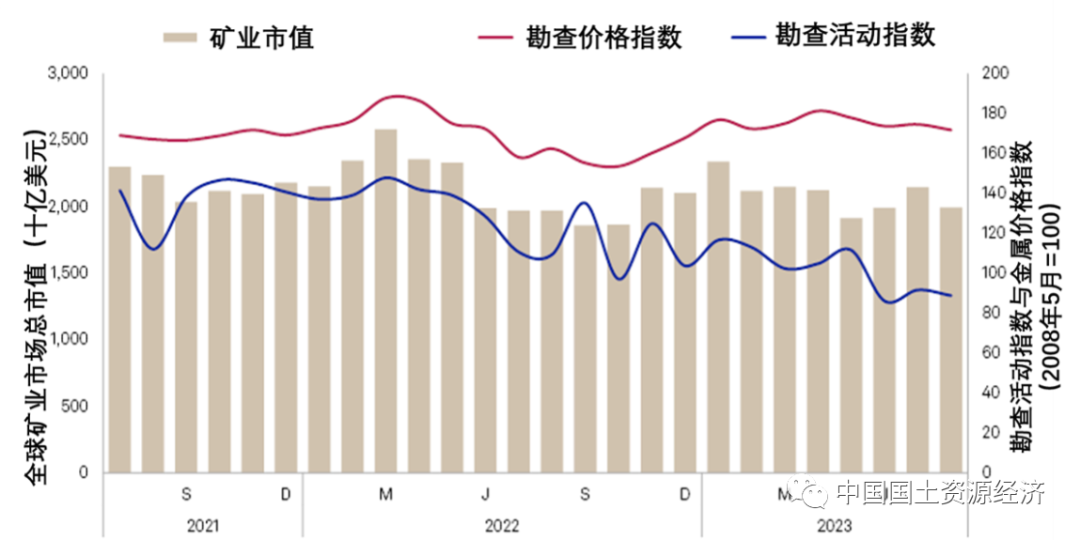

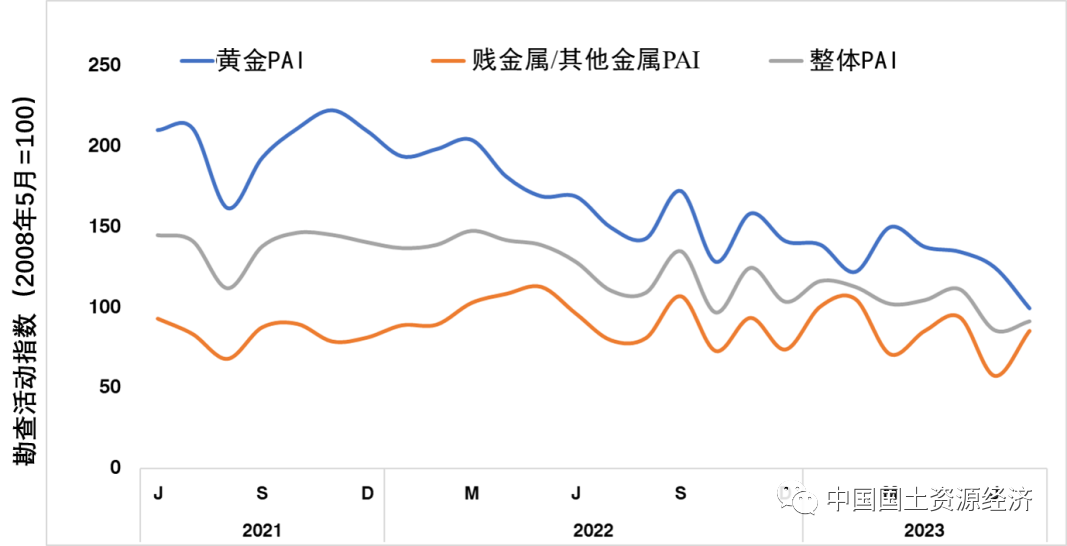

地質勘查活動指數小幅波動,地勘活動仍較為活躍。全球礦業公司地質勘查活動指數(PAI)自2013年暴跌,2016年一度跌至40以下,全球地勘活動呈疲軟狀態。2019年后PAI指數穩步回升,地勘活動逐漸擺脫低迷,2021年后PAI指數整體保持高位運行,地勘活動較為活躍。2023年1—8月,PAI指數整體低于2022年同期水平,進入第三季度出現波動下降態勢,在8月跌至89。但整體來看,1—8月PAI指數仍處于歷史較高水平(PAI指數平均值在100以上),說明全球地勘活動延續了2021年以來的活躍狀態(圖4)。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖4 2021年7月—2023年8月全球礦業公司地質勘查活動指數、勘查價格指數及公司總市值變化情況

PAI指數是標準普爾(S&P CIQ Pro)衡量整體勘查活動水平和方向的指標,通過將礦業公司重要的鉆探結果、初始資源量公告、重要的融資、積極項目進展,以及黃金和賤金屬/其他金屬的成分指數(不包括特種金屬)納入一個單一的可比指數,并以2008年5月=100進行指數化校準。2023年8月納入PAI指數計算的公司數量為2624家。

黃金的勘查活動情況是影響PAI指數變化的重要因素,據歷年數據分析,黃金的地勘指數一直處于高位運行狀態,在2019年首次突破200大關,2021年11月達到222的歷史極值,2022年有所回落。2023年1—8月,黃金PAI指數低于2021年和2022年同期水平,進入第三季度又出現小幅下滑,表明近期黃金勘查活動相對減弱。賤金屬/其他金屬的PAI指數則處于歷史同期的較高水平,表明賤金屬/其他金屬的勘查活動相對較為活躍。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖5 2021年7月—2023年8月全球礦業公司地質勘查活動指數、賤金屬/其他金屬PAI變化情況

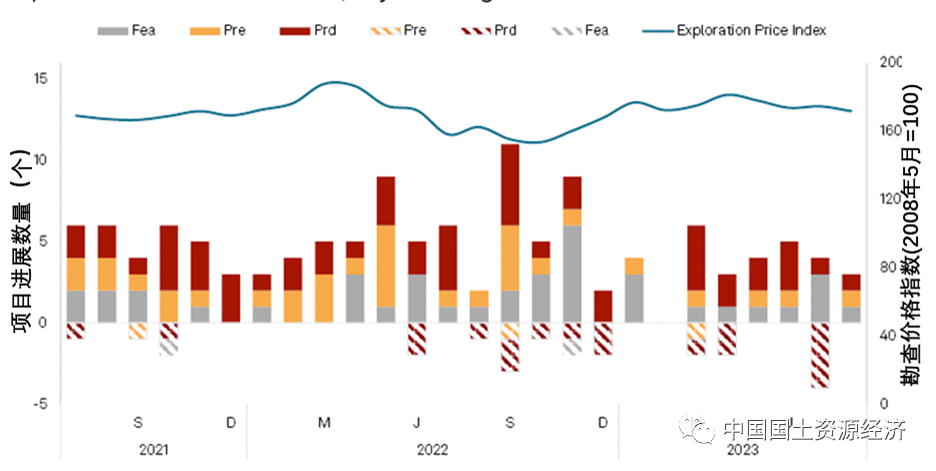

積極項目進展數量和重要鉆探結果數量均呈走低趨勢。2023年1—8月,全球礦業公司積極項目進展數量累計29個,低于2022年同期的39個,與2022年下半年相比走低趨勢明顯(圖6)。進入第三季度,在這些積極進展中,最引人注目的是來自Contango Ore股份有限公司的Manh Choh礦山采礦作業項目,該項目預計將于2024年下半年投入生產。根據可行性研究,該項目預計每年可產出22.5萬盎司當量的黃金。據標準普爾(S&P CIQ Pro)報道,2023年1—8月,全球礦業公司重要鉆探結果數量每月均低于200個,累計實現1304個,遠低于2022年同期水平的1789個。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖6 2021年7月—2023年8月全球礦業公司積極項目進展情況

注:圖例中Fea為Feasibility,代表項目進入可行性研究階段;Pre為Preproduction,代表項目進入預生產階段;Prd指Production,代表項目進入生產階段。實心圖例代表積極項目進展,用正值表示;虛線圖例代表消極進展,用負值表示。EPI為勘查價格指數。

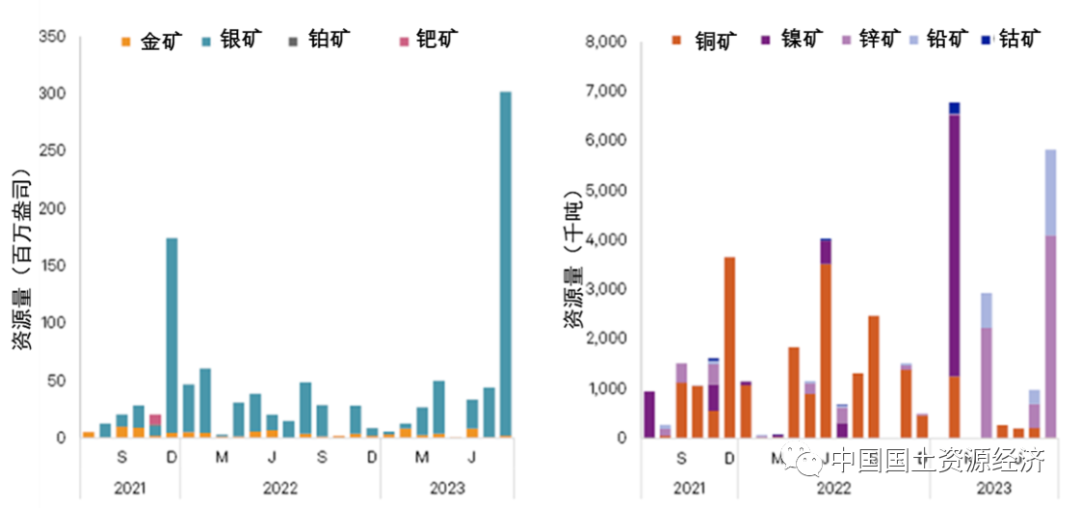

8月銀礦初始資源量迎來爆發,鉛鋅礦初始資源量表現亮眼。標準普爾(S&P CIQ Pro)初始資源量公告顯示,2023年1—8月,全球礦業公司共發布公告45個,略低于2022年同期的46個(圖7)。貴金屬方面,仍是銀礦的初始資源量報告最多,其在8月迎來爆發,報告的初始資源量超過3億盎司,為近幾年來最高值,其最大貢獻來自Eloro Resources有限公司在玻利維亞的銀鋅錫Iska Iska項目(約2.98億盎司)。1—8月,黃金的初始資源量表現一般,累計報告0.3億盎司,基本與2022年同期持平。賤金屬的初始資源量報告除了2月的鎳礦爆發外,鉛鋅礦在8月表現十分亮眼,單月報告近600萬噸,最大貢獻同樣來自Iska Iska項目(409萬噸鋅和174萬噸鉛)。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖7 2021年7月—2023年8月全球礦業公司初始資源量公告

全球礦業公司勘查價格指數和總市值均保持穩定。與PAI指數相比,全球礦業公司的勘查價格指數(EPI)較為穩定,2023年1—8月EPI指數始終保持在170以上,處于歷史高位水平(圖4)。據統計,全球礦業公司市值自2013年陷入低谷,2019年后逐步回升至2.00萬億美元規模,2020年至2023年基本保持穩定,2023年8月,全球2624家礦業公司市值為1.99萬億美元,同比略有上漲,環比則下降7.01%,略低于年初的2.12萬億美元。

EPI指數是標準普爾(S&P CIQ Pro)衡量貴金屬和基本金屬價格相對變化的指標,以每種金屬的總勘查支出的百分比加權作為其在特定時間對行業相對重要性的代表,包括黃金、銅、鎳、鋅、銀、鉑、鈷、鉬等8種礦產品,EPI指數同時也受金屬價格波動影響。與PAI指標相同,標準普爾以2008年5月=100對EPI進行了指數化校準。2023年8月納入EPI指數計算的公司數量為2624家。

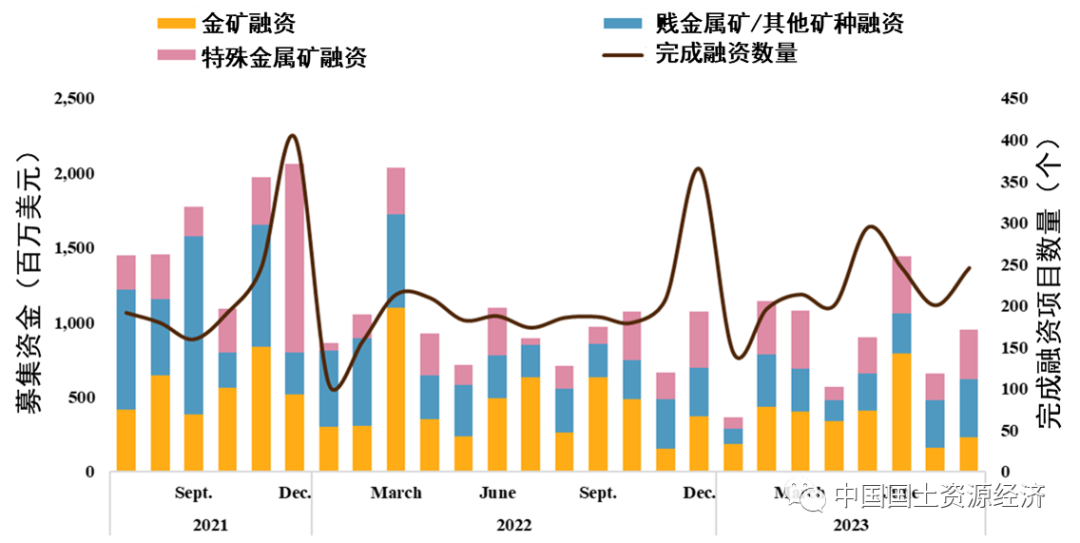

全球初級和中級礦業公司融資額下降明顯。2023年1—8月,全球初級和中級礦業公司融資額累計實現77.69億美元,低于2022年同期的91.82億美元,融資數量為1946筆,平均發行額約399萬美元。1—8月融資額持續波動變化,進入第三季度,融資下降明顯,7月僅有6.60億美元,8月回升至9.53億美元(圖8)。金礦的融資額減少最為明顯,7月和8月金礦的融資額累計僅實現3.94億美元,同比下降56.10%,其中最大融資來自香港靈寶黃金集團有限公司,該公司在8月私募2.71億港元;賤金屬礦/其他礦種的融資額第三季度累計實現7.01億美元;特殊金屬礦融資額最低,累計實現5.18億美元。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖8 2021年7月—2023年8月全球初級和中級礦業公司融資情況

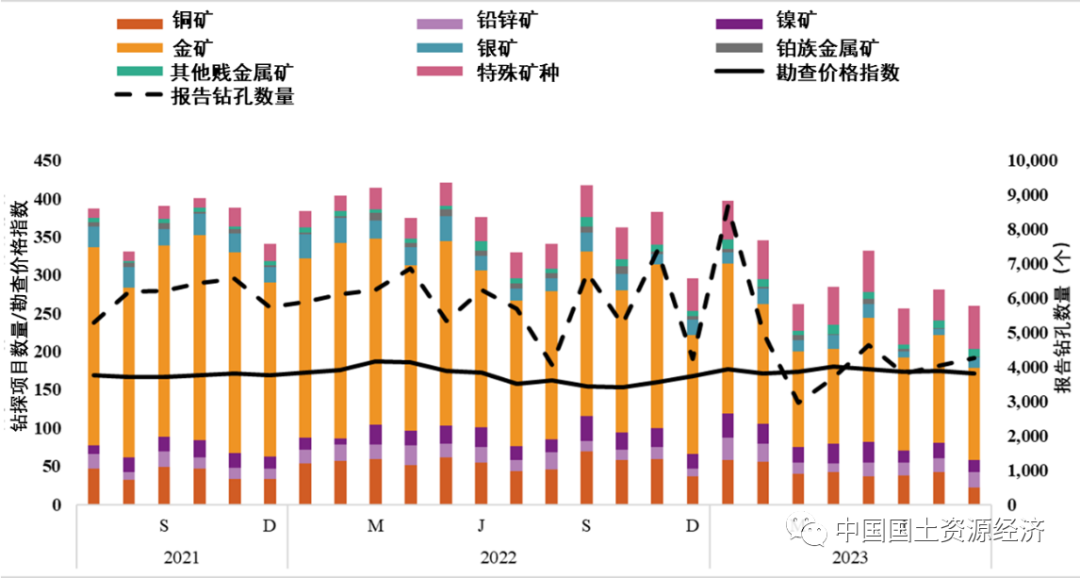

全球礦業公司鉆探項目數量和報告鉆孔數均處于較低水平。

2023年1—8月,全球礦業公司鉆探項目數量累計達到2418個,報告鉆孔數量累計37104個,這兩項指標均低于2022年同期水平。進入第三季度,金礦的鉆探項目完成262個,在所有礦種中仍占比最高(約占48.43%),但與上半年相比略有下降(圖9)。對比歷年數據,2023年第三季度全球礦業公司的鉆探項目數量和報告鉆孔數均處于近三年的較低水平。

(數據來源:S&P Global Market Intelligence-IM September 2023)

圖9 2021年7月—2023年8月全球鉆探活動情況

全國地勘行業動態

新一輪戰略性礦產國內找礦行動取得積極進展。2023年全面啟動新一輪戰略性礦產國內找礦行動,上半年全國固體礦產、油氣礦產勘查投入同比分別增長17.2%和7.5%;全國新設探礦權242個,同比增長25.4%,并陸續取得山東萊州金礦、云南昭通磷礦等重大找礦突破。山東萊州西嶺金礦新增金金屬量近200噸,累計金金屬量達580噸,潛在經濟價值達2000多億元,是迄今國內發現的最大單體金礦床,屬世界級巨型單體金礦床。云南昭通鎮雄縣羊場—芒部地區磷礦是亞洲最大規模隱伏單體富磷礦床,該礦的資源儲量大、礦石品質優、資源分布集中,其中Ⅰ+Ⅱ品級磷礦石(P2O5含量超過25%)占比51.87%,預測深部及外圍磷礦潛在經濟價值超萬億元。全國省級地勘基金投入穩步回升,累計處置收益突破千億元。《全國地質勘查基金情況通報(2023)》顯示,2022年全國省級地勘基金總投入33.69億元,同比增長31.20%,共處置項目成果576宗,探礦權出讓收益達1123.80億元。各省級地勘基金在兼顧基礎性、公益性地質工作的同時,還加大對清潔能源、新能源、“三稀”及戰略性新興礦產的投入力度。新疆維吾爾自治區地質局揭牌成立。新疆維吾爾自治區地勘單位改革取得新進展,將自治區原地質礦產勘查開發局、原有色地質勘查局及原煤田地質局合并,組建新疆維吾爾自治區地質局。2023年9月15日,新疆維吾爾自治區地質局在烏魯木齊市正式揭牌,將承擔自治區地質礦產開發戰略和規劃研究、戰略性礦產勘查、為礦產資源綠色開發利用提供技術支撐等職能。新疆維吾爾自治區地質局的成立,是繼2021年8月組建新疆地礦投資(集團)有限責任公司后,新疆地勘單位改革的又一重要舉措。據悉,目前新疆維吾爾自治區主要礦種的總體資源查明率平均不足20%,找礦潛力巨大。新疆地勘單位的持續改革能夠減少重復投資、避免無效消耗,實現資源的最大化利用和優化配置,對新疆加快優勢能源資源轉化利用、大力發展“八大產業集群”,保障國家能源和關鍵礦產資源安全具有重要意義。

延伸閱讀:目前各地地勘單位改革進度不一,截至2023年9月底,已有17個省(自治區、直轄市)印發了改革方案、落實了事企分開或整體改制轉企,對所辦企業和經營性資產進行了剝離,整合成立了地礦企業集團,對回歸事業的地勘單位進行了整合重構。其他14個省(自治區、直轄市)正在研究制訂方案中。

以上內容來自中國國土資源經濟。

-

免責聲明:本平臺所收集的部分公開資料來源于互聯網,轉載的目的在于傳遞更多信息及用于網絡分享,并不代表贊同其觀點和對其真實性負責,也不構成任何其他建議,文章內容僅供參考。如果您發現有侵犯您知識產權的作品,請與我們取得聯系,我們會及時修改或刪除。

|